賃貸管理コラム

カテゴリー: アパート・マンション経営

不動産投資の検討に重要な「利回り」は、家賃と物件価格との相関関係で決まります。そのため、地域によって差が生まれるものです。

東京都の利回りについても、東京23区と23区外の物件とでは物件の価格帯が異なり、さらに家賃相場も変わります。

東京都における中古マンションの利回りと、そこからわかる将来予想などを詳しく解説します。

東京23区と23区外における中古マンションの利回りを分析します。首都圏と関西圏、さらに東海圏と地方の主要都市における利回りも紹介するので、比較してみましょう。

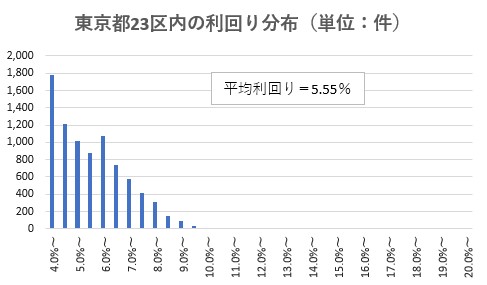

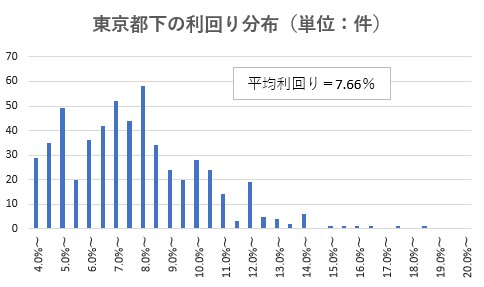

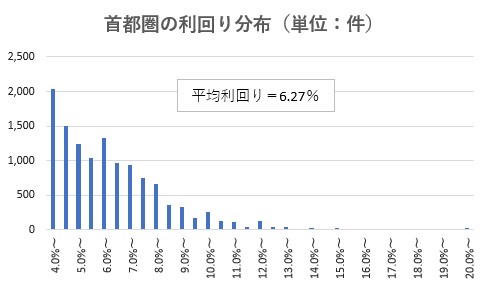

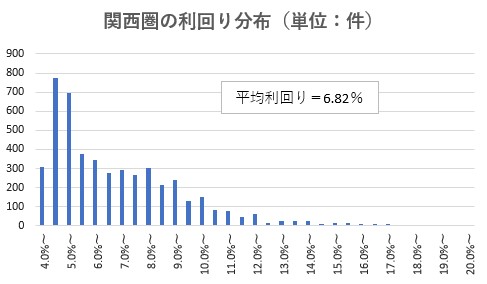

また、それぞれ投資マンションポータルサイト「健美家」に掲載された物件を利回り区分別に集計し、2023年6月23日時点において売り出されている物件数をまとめました。

東京23区の投資用中古マンションの利回りを推計すると、平均5.5%の結果となりました。

物件数の最も多い利回りは4.0%以上4.5%未満であり、全体の21.4%を占めます。次いで多いのが4.5%以上5.0%未満で、全体の14.6%です。

さらに、5.0%以上5.5%未満の物件で12.3%、5.5%以上6.0%未満が10.6%と、利回り6%未満の物件が全体の58.8%を占めています。

後ほど他地域の状況について解説しますが、東京23区の投資用中古マンション物件の利回りは低い水準といえます。

次に23区外の物件について、同様の方法で推計すると平均利回りは7.66%となります。

物件数が最も多いのは8.0%以上8.5%未満の物件で、全体の10.5%を占めます。次いで多いのが7.0%以上7.5%未満の物件で、全体の9.4%です。

ボリュームが多いのは、5.0%以上8.5%未満の物件であり全体の54.3%となりました。

23区外は利回りが比較的高い物件が多く、東京23区とは異なった状況にあることがわかります。

首都圏全体を同様の方法で推計すると、平均利回りは6.27%との結果となりました。

東京23区の物件数がたいへん多いため、東京23区の状況が首都圏全体に反映されています。利回り4.0%以上6.5%未満の物件が全体の58.4%です。

一方、関西では以下のとおりです。

関西の最も多い利回りは4.5%以上5.0%未満であり、全体の16.1%を占めます。次いで5.0%以上6.5%未満までの利回り帯の物件数が多いです。

東京23区では最も多かった4.0%以上4.5%未満の物件数は、8.0%以上8.5%未満の利回り帯とほぼ同様の割合となっています。

また、全体の半分以上を占める利回り帯は4.0%以上7.0%未満であり、全体の57.6%を占めています。

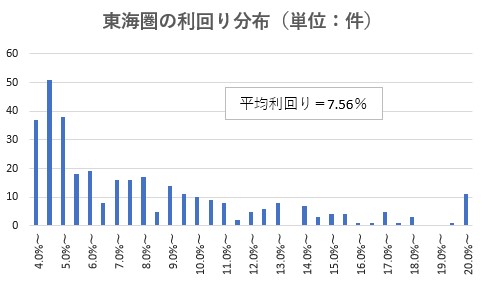

首都圏・関西圏を見てきましたが、東海圏も確認しておきます。さらに大都市圏以外の主要都市として札幌市と福岡市についても利回りを確認します。

東海圏(愛知県・静岡県・三重県)の平均利回りは7.56%となりました。また、以下は利回り別の物件数を示しています。

東海圏の平均利回りである7.56%は、首都圏の6.27%、関西圏の6.82%と比較し、約1ポイント高い水準です。

物件価格が首都圏などよりは低い水準になっていると考えられますが、物件数は4.0%以上5.5%未満に集中しており、5.5%以上~20.0%と大変高い利回りまで幅広い範囲で分布していることがわかります。

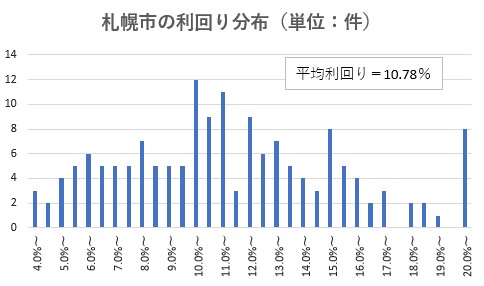

また、札幌市は平均利回りが10.78%です。

物件数は10.0%以上11.5%未満の範囲に、約2割の物件があります。また、4.0%以上5.0%未満の物件数は少なく、最低でも5.0%以上の利回りが期待できる市場といえそうです。

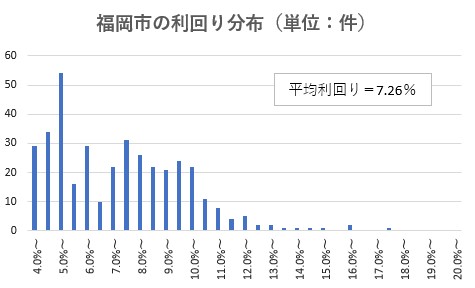

一方、福岡市は平均利回りが7.26%ですが、4.0%以上5.5%未満の範囲に約3割の物件があります。

10.5%未満までの物件が全体の9割を超え、札幌市との差がわかります。

東京23区の中古マンションは利回りが低下していることがわかりました。

では、東京都においてマンション投資を行うにあたり、利回りの低い理由やねらい目のエリアなどと、最新のマンション市場動向についてお伝えします。

利回りが低い理由には、以下の2パターンがあります。

東京23区については中古マンション価格が高騰しており、家賃設定が適正であっても利回りが低くなります。

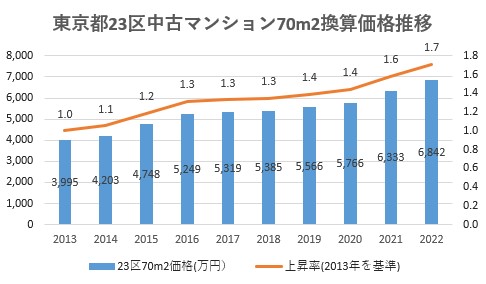

下のグラフは、東京23区の中古マンション売出価格について、過去10年間の推移を調べたものです。

参考:株式会社東京カンテイ「70m2換算価格推移」

2018年〜2022年までの期間で価格は1.3倍になっており、逆算すると利回りが24%低下します。つまり、2018年時点で利回り6%の物件であれば、2022年には4.5%まで低下することを意味しています。

東京都でマンション投資を検討する場合、利回り重視の考え方で物件を探すなら23区外まで範囲を含めるほうが選択肢はより広がります。

また、東京23区の物件は価格も高く総投資額が膨らむため、23区外の低価格の物件で入居率が高く利回りも高い物件をねらう考え方もあるでしょう。

東京23区であっても、北区、豊島区、足立区、荒川区、墨田区、葛飾区などは地価が比較的安く、中古マンション相場も都心5区ほどではありません。そのため利回りが高くなる傾向があり、注目したいエリアです。

東京都の現在における不動産投資家の動向やマンション市場への影響を確認しておきましょう。

健美家の「投資用区分マンション、一棟アパート価格上昇(不動産投資レポート2023年06月)」によると、首都圏における区分マンションにおいて4月期は1,965万円だった登録平均価格が、5月期には2,151万円に上昇しています。利回りは6.54から6.42と減少が見られます。

一方、レインズタワー「マーケットデータ」における首都圏中古マンションの成約㎡単価は、4月期の770.17万円から5月期は770.95万円に上昇しています。

成約㎡単価はじわじわとした上昇傾向が続いていますが、登録単価は急上昇ともいえる状態であり、売り手側の強気の姿勢が感じられます。

さらに、東証の日経平均株価は5月以降の上昇率が高くなっており、最近はバブル後の最高値を記録しています。海外投資家の積極的な買いが原因ともいわれますが、円安の影響により海外の投資資金は日本の不動産への資金流入にもつながっていると考えられます。そのため、当面は東京のマンション価格は上昇が続くと予想できるでしょう。

賃貸需要の高い東京は、安定したマンション投資を期待できます。また、多くの投資家が注目する市場のため、売却の機会にも恵まれています。

高い収益性と安定性を重視した投資スタイルを実現する重要ポイントをお伝えします。

東京23区の利回りと首都圏の利回りを比較すると、約0.7ポイントの差があります。

東京23区の物件価格が高く利回りが低下していると述べましたが、逆に利回りの高い物件には、以下のような理由があります。

利回りは、次の式で計算します。

利回りが適正な範囲であればあまり心配する必要はありません。しかし、極端に利回りの高い物件は、「物件価格が安すぎる」か「家賃が高すぎる」と考えられます。

物件価格が安すぎる場合は特殊な事情がある可能性があり、家賃が高すぎる場合は早期退去の可能性があります。

このように、高利回り物件にはリスクがあることを認識しておく必要があるでしょう。

投資物件の取得時には「出口戦略」を描く必要があります。つまり、将来の売却を含めて投資目的を明確にすることが大切です。

これらのシミュレーションにより、投資目的に合致する物件かどうかを判断しなければなりません。

利回りの高い物件であっても、修繕費などの経費がかさむケースもあります。利回りが低いと転売時の価格設定が難しいケースもあるでしょう。

築年数の古い物件では、建替計画の実現性が、売却可能性(売りやすいor売りづらい)に影響します。

物件選択において、利回りの高い物件がベストではないことを認識しておく必要があるでしょう。

利回りは年間家賃収入により変化します。年間家賃収入は入居率が100%であれば設定どおりの年間収入になりますが、空室期間が生じると入居率は低下します。

賃貸経営では、入退去時の空室期間が必ずあり、入居率100%を維持するのは簡単ではありません。

サブリースでは、仮に空室期間があっても満室時年間家賃収入の約85%が保証されます。

オーナーはサブリース会社と賃貸借契約を締結し、サブリース会社は入居者と賃貸借契約をし、転貸を行います。仮に入居者が退去しても、約束した家賃は空室期間中もオーナーの元に入金されます。

高い利回りを期待してリスクを取るのもひとつの選択肢ですが、サブリースを利用してリスクを軽減する考え方もあります。

サブリースは区分所有の1室オーナーであっても適用でき、安定した収益性を確保する賢い方法です。東京でマンション投資を検討中であれば、まずはサブリース会社に相談することをおすすめします。

ピックアップコラム